Vastuullista makrovakauspolitiikkaa

Kirjoittaja Samu Kurri työskentelee Finanssivalvonnan Digitalisaatio ja analyysi -osaston osastopäällikkönä.

Finanssivalvonnan johtokunta on päättänyt kiristää ns. lainakattoa eli enimmäisluototussuhdetta lokakuun alusta lukien. Käytännössä tämä tarkoittaa sitä, että 1.10.2021 alkaen muun kuin ensiasunnon ostajat voivat saada lainaa korkeintaan 85 prosenttia suhteessa hyväksyttäviin vakuuksiin, tämänhetkisen 90 prosentin sijaan. Ensiasunnon ostajien osalta lainakatto säilyy ennallaan 95 prosentissa.

Lainakatto on lisätty lainsäädäntöön heinäkuussa 2016. Se on tällä hetkellä ainoa suoraan luotonottajaan vaikuttava makrovakausväline. Muut välineet vaikuttavat luottolaitosten pääomavaatimuksiin, joita on vakaussyistä mahdollista korottaa järjestelmätason riskien, instituutiokohtaisten riskien sekä suhdannetilanteeseen liittyvien riskien vuoksi. Asetettavat lisävaateet lisäävät luottolaitosten kriisinkestokykyä, mutta niiden vaikutus luottokorkoihin ja siten luottojen kysyntään vaikuttaa olevan pieni.

Finanssivalvonnan johtokunta kiristi lainakattoa keväällä 2018. Tuolloin kotitalouksien velkaantuminen arvioitiin Suomen rahoitusjärjestelmän merkittävimmäksi haavoittuvuudeksi. Velkaantuneisuusaste oli noussut jo noin 20 vuoden ajan ja saavuttanut 128 prosentin tason suhteessa käytettävissä oleviin tuloihin. Enimmäisluototussuhteen kiristämisellä pyrittiin hillitsemään kotitalouksien velkaantuneisuuden kasvua. Velkaantumistahtia mahdollisesti kiihdyttäviksi tekijöiksi arvioitiin nopeutunut talouskasvu, poikkeuksellisen matalat korot ja kuluttajien vahva luottamus.

Makrovakauspolitiikan tavoitteena on turvata koko finanssijärjestelmän vakaus. Se tukee sekä perinteistä mikrovalvontaa että finanssi- ja rahapolitiikkaa kestävän talouskasvun saavuttamiseksi. Vakauden turvaaminen edellyttää kolmea asiaa: rahoituslaitosten riittäviä riskipuskureita, mahdollisuutta kiristää vaatimuksia nousukaudella riskien ja haavoittuvuuksien kasvun ehkäisemiseksi sekä mahdollisuutta keventää vaateita kriisiaikoina tilanteen helpottamiseksi.

Finanssivalvonnan johtokunta on harjoittanut vastuullista makrovakauspolitiikkaa tekemällä toimia kaikissa kolmessa ryhmässä. Se on asettanut Suomen pankkijärjestelmän riskejä kattamaan ylimääräisiä yleisiä ja toimijakohtaisia lisäpääomavaatimuksia. Se on myös edellä kuvatulla tavalla kiristänyt lainakattoa. Mutta johtokunta on tehnyt päätöksiä myös keventävään suuntaan tilanteen niin vaatiessa. Koronapandemian vyöryessä päälle keväällä 2020 keventävät päätökset eivät olisi olleet mahdollisia ilman, että oli puskureita mitä keventää. Pääomavaatimuksia kevennettiin huhtikuussa 2020 pankkien luotonantokyvyn turvaamiseksi ja luottokattoa kesällä 2020 asuntomarkkinoiden toiminnan tukemiseksi.

Niin sanottujen Basel-uudistusten myötä pankeilla on nyt enemmän ja parempaa pääomaa kuin finanssi- ja eurokriisien aikana. Tämä yhdistettynä makro- ja mikrotason pääomavaatimusten keventämiseen on vahvistanut pankkien vapaita pääomia ja tukenut siten niiden luotonantokykyä. Suomessa pankkien luotonmyöntökriteerit yrityksille eivät olekaan kiristyneet, toisin kuin edellisissä kriiseissä. Yritysten luotonkysyntä on kuitenkin toistaiseksi pysynyt vaatimattomana. Pankeilla on kuitenkin hyvät mahdollisuudet tukea yritysten investointeja tilanteen kohentuessa. Merkkejä investointien elpymisestä on jo näkyvissä.

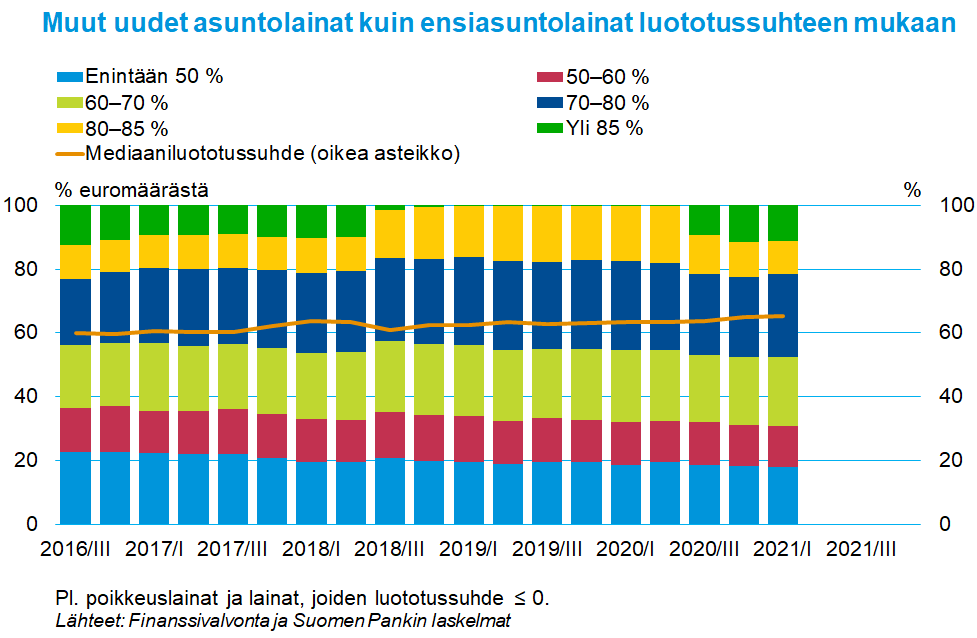

Lainakaton keventäminen vaikuttaa olleen tehokas toimenpide. Muiden kuin ensiasunnon ostajien osalta 85 % - 90 % vakuusosuus nousi nollasta kuluvan vuoden alun noin 11 prosenttiin. Samalla hyvin pitkät – yli 26 vuoden pituiset – uudet asuntolainat ovat yleistyneet edelleen. Niiden osuus uusien asuntolainojen euromäärästä oli vuoden 2021 alussa ensimmäistä kertaa yli 13 prosenttia, kun se vuotta aiemmin, keväällä 2020 oli noin kahdeksan prosenttia.

Muut uudet asuntolainat kuin ensiasuntolainat luototussuhteen mukaan. Katso tarkemmin Makrovakausraportti 1/2021.

Finanssivalvonnan johtokunnan päätöstä voi lähestyä kahdesta näkökulmasta. Yksi tapa on tulkita se nyt tapahtuvaksi kiristäväksi toimenpiteeksi. Toinen näkökulma on kytkeä päätös laajempaan viitekehykseensä: syyt, joiden takia velkakattoa kiristettiin keväällä 2018, eivät ole hävinneet minnekään. Päinvastoin, ne ovat jopa vahvistuneet.

Koronapandemian vuoksi tehdyt päätökset liittyivät poikkeuksellisiin olosuhteisiin. Valtioneuvosto oli yhteistoiminnassa tasavallan presidentin kanssa todennut Suomen olevan poikkeusoloissa. Optimistisimmat talousennusteet esittivät noin viiden prosentin BKT:n supistumista, pessimistisimmät jopa yli kymmenen prosentin pudotusta. Epävarma taloustilanne oli vähentänyt asuntokauppoja sekä kotitalouksille myönnettyjen asuntolainojen määrää. Kevennyspäätöstä tehdessään johtokunta kuitenkin korosti kotitalouksien suuren velkaantuneisuuden olleen edelleen keskeinen rahoitusjärjestelmän rakenteellinen haavoittuvuus, jonka hallintaan tulee kiinnittää pidemmällä aikavälillä huomiota.

Kesäkuun 2021 lopulla talouden tilaa ja näkyviä koskevat tiedot ovat hyvin toisenlaisia kuin vuotta aiemmin. Suomen talous ei supistunut kymmentä prosenttia vuonna 2020, ei edes viittä prosenttia, vaan vajaat kolme prosenttia. Samanaikaisesti talousennusteet vuosille 2021 ja 2022 ovat yleisesti kolmen prosentin kasvun tuntumassa. Korkotaso on edelleen poikkeuksellisen matala ja kuluttajien luottamus vahvinta yli kolmeen vuoteen. Asuntolainakannan vuosikasvu on ripeintä sitten kevään 2013. Asuntojen hintojen kehitys on vahvaa pääkaupunkiseudulla ja muissa kasvukeskuksissa. Vain yksi asia ei ole muuttunut: huoli kotitalouksien velkaantuneisuudesta. Uusimpien tietojen mukaan kotitalouksien velkasuhde on noussut lähes 134 prosenttiin.

Luottolaitoslain mukaan enimmäisluototussuhteen alentaminen on tarkoitettu rajoittamaan rahoitusvakauteen kohdistuvien riskien poikkeuksellista kasvua. Tästä poikkeuksellisesta kasvusta kertoo juuri nyt se, että jo aiemmin huolestuttavan korkea kotitalouksien velkaantuneisuus on alkanut kohota kiihtyvällä vauhdilla, mihin asuntolainakannan nopealla kasvulla on ollut keskeinen vaikutus. Huolta lisäävät vielä asuntomarkkinoiden paikoittainen kuumeneminen sekä pitkien asuntolainojen osuuden poikkeuksellisen nopea kasvu. Enimmäisluototussuhteen alentaminen hillitsee osaltaan riskien kasvua ja on samalla toimenpide, jolla ehkäistään asuntomarkkinoiden ylikuumenemisen uhkaa.

Asuntomarkkinoiden toimintaa turvannut poikkeusaikojen päätös on tehonnut toivotulla tavalla. Siksi siitä voidaan nyt luopua, ja palauttaa katse keskeiseen rahoitusjärjestelmän rakenteelliseen riskiin, kotitalouksien velkaantumiseen ja sen kasvuun.